Se han abierto dos líneas de batalla dentro de la renegociación de deuda que Ecuador ha planteado a sus acreedores. Una es la técnica y secreta, que se dirimirá este lunes con el cierre de las votaciones sobre la oferta presentada. La otra es la de los gestos y las palabras de confrontación. La primera, según la versión del Gobierno ecuatoriano, avanza “de manera positiva con una probabilidad alta de alcanzar el consentimiento necesario” de los tenedores de bonos. Están llamados a aceptar, entre otros puntos, una quita de 1.500 millones de dólares y una significativa rebaja de intereses. La segunda, en contraste, lleva dos semanas enfrascada en un cruce de adjetivos, verbos y sentimientos que han provocado un retraso de 24 horas en el día de la decisión final.

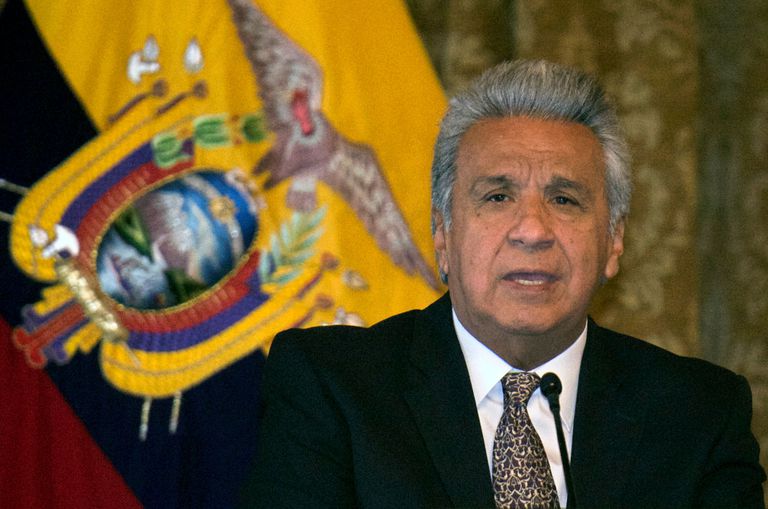

El 6 de julio, el presidente Lenín Moreno y su ministro de Finanzas, Richard Martínez, presumieron de haber alcanzado un acuerdo de principio con los acreedores del país. Anunciaron las condiciones de la oferta como una victoria garantizada. Apenas dos semanas después, surgió el primer tropiezo. Dos grupos de bonistas minoritarios se declararon “decepcionados” y plantearon una contraoferta. Quito respondió con un rechazo y un recordatorio sobre el “sacrificio” que ya está haciendo el pueblo ecuatoriano y sobre el visto bueno del Fondo Monetario Internacional o del Banco Mundial ya cosechado por su propuesta. Todo quedaba pendiente, entonces, de la votación del viernes, último día de julio. El nuevo acuerdo necesitaba el respaldo del 66 % de los bonistas en un tramo de la deuda y del 75 % en otro tramo y Ecuador, que cuenta con un 53 %, confiaba en sumar a los acreedores que aún no se habían pronunciado.

Pero un día antes del día clave se acentuó esa parte de la controversia que se juega fuera de la mesa de negociación con una demanda en los tribunales de Nueva York. Dos fondos de inversión, Contrarian Capital y GMO -este último ya demandó a Ecuador en 2008 por sus incumplimientos y llegaron a un acuerdo en 2015-, apelaron a la corte para tratar de bloquear lo que consideran un proceso “coercitivo en extremo”. Ecuador cerró filas ante el “intento de boicotear” la gestión realizada hasta ese momento, rechazó “tajantemente la actitud agresiva” y la “posición mezquina” de los dos fondos y minimizó la envergadura de los mismos. Son fondos “que cuentan con una posición mínima del monto total de los bonos inmersos en la negociación”. Eso publicó Carondelet en un comunicado el pasado viernes, mientras que ante la Corte neoyorquina aceptó “en un acto de buena fe” la solicitud de la jueza de aplazar 24 horas la votación y pasarla a este lunes.

“Este tiempo adicional, no solo contribuirá a reforzar los argumentos del Ecuador a favor de los intereses de la nación, sino que además permitirá que los grupos de tenedores que hasta ahora no han votado, tengan la oportunidad de hacerlo a favor de la reestructuración, en los términos planteados por el Ecuador”, justificó Finanzas en un comunicado.

El episodio concluyó a favor de Ecuador, según informó el país el mismo viernes por la noche. “El hecho de que la juez de la Corte del Distrito del Sur de Nueva York haya desestimado la petición de suspensión del proceso de reestructuración de nuestros bonos, rechazando los argumentos presentados por dos fondos de inversión que intentaron bloquear el proceso, es un gran paso en la negociación de la deuda de Ecuador”, celebró en otro escueto pronunciamiento el ministro de Finanzas. El foco vuelve a centrarse ahora, a horas del día decisivo, en obtener el respaldo mayoritario de los acreedores del país.

La oferta que está sobre la mesa -que no convence a los grupos minoritarios, pero sí a gigantes como BlackRock o Ashmore- incluye una quita de 1.500 millones de dólares y una flexibilización en las condiciones de pago de los 17.375 millones de dólares emitidos en bonos que Ecuador debía comenzar a asumir este año, pese al parón económico provocado por la pandemia y a las estrecheces fiscales que arrastra el país desde la etapa del Gobierno de Rafael Correa. Las tasas que oscilan ahora entre el 7,7% y el 10,7% se bajarían a un promedio del 5,3%, siendo la más alta un 6,9%. Además, con el acuerdo el país gana cinco años de gracia en el abono de capital y reestructura las cuotas de entre 1.800 y 2.500 millones de dólares por año hasta 2040. Sin acuerdo, en cambio, este 2020 comenzaría una escalada de pagos con unos primeros 1.375 millones de dólares. En 2021, serían casi 1.600 millones; en 2022, 3.500 millones y así hasta 2030 con montos que en algún ejercicio incluso alcanzan los 4.300 millones de dólares.

La decisión del lunes es, por tanto, un punto de inflexión para el presente y el futuro económico del país. Deberá quedar cristalizada en un nuevo cronograma de pagos que tiene de plazo hasta el 15 de agosto. De esa gestión está pendiente el Gobierno actual, dado el agobiante cierre fiscal del año sin ingresos suficientes y con necesidades de más financiamiento, pero también el próximo presidente del país que saldrá de las urnas en mayo del próximo año.